聚乙烯:产能集中投放 市场之间的竞争激烈

聚乙烯是由乙烯聚合而成的高分子化合物,根据不同的聚合方法,可得到密度不同的聚乙烯产品,如低密度聚乙烯(LDPE)、HDPE(HDPE)、线型低密度聚乙烯(LLDPE)、超高分子量聚乙烯、分子量和支链可控的茂金属聚乙烯等系列新产品,可应用于生产生活所有的领域,是目前全球产量和消耗量最大的五大合成树脂之首。那么,我国聚乙烯产品的市场现状及前景如何?本报专题进行解读。

聚乙烯是一种通过乙烯加成聚合而成、结构相对比较简单、应用广泛的合成树脂。无臭,无毒,手感似蜡,具有优良的耐低温性能(最低使用温度在-100~-70摄氏度),化学稳定性高,能耐大多数酸碱的侵蚀(不耐具有氧化性质的酸)。常温下不溶于一般溶剂,吸水性弱,电绝缘性优良。产品用途十分广泛,主要用来制造薄膜、包装材料、容器、管道、单丝、电线电缆、日用品等,并可作为电视、雷达等的高频绝缘材料。

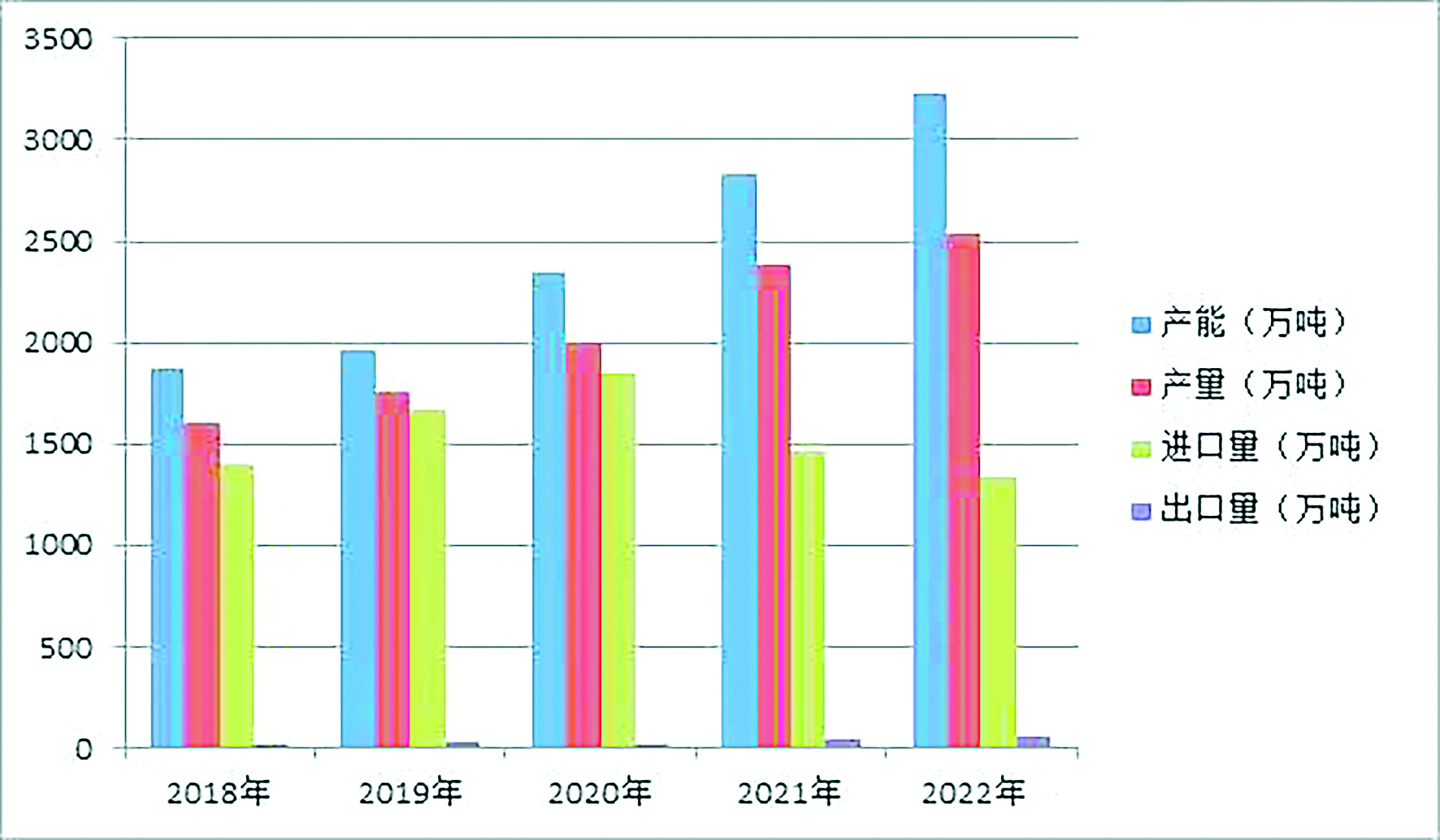

2018~2022年聚乙烯产能年均增速14.6%,年产能由2018年1873万吨增至2022年3231万吨。2020年以前聚乙烯进口依存度始终在45%以上,2020~2022年进入快速扩能周期,新增产能千万吨以上。2020年聚乙烯即打破传统的油制主导局面,进入多元化发展新阶段。在接下来的两年间,聚乙烯产能增长有所放缓,通用产品同质化严重。从地区来看,2022年聚乙烯新增产能集中在华东地区,包括中石化镇海炼化35万吨、浙石化二期75万吨、连云港石化40万吨。华南将在2023年集中释放210万吨聚乙烯产能,这中间还包括中国石油120万吨、海南炼化60万吨、古雷一套30万吨EVA/LDPE联产装置。近年来,华东地区连云港石化及浙江石化等地方企业投产较快,快速挤占市场。

地方企业2021年聚乙烯新增280万吨产能,2022年新增155万吨,其占比达到全国新增产能的40.62%。随着产能快速提升、产业链完善,地方企业市场话语权增强。中国石化、中国石油仅华南地区新增70万吨LLDPE产能,其中广东石化上游裂解在2022年国庆节期间开车。中国石化、中国石油聚乙烯产能分别占比18.58%、23.9%。

2023年预计聚乙烯新增产能500万吨,主要为裕龙石化185万吨、中国石油广东石化120万吨、中国石化海南炼化60万吨、宁夏宝丰司三期65万吨。其中,裕龙石化位于山东。山东省作为工业大省、制造业大省,在石化产业上有较强的规模优势,但也存在资源型和重化型产业占比高的特点,近几年省内新旧动能转换,地炼整合,大力推进炼化一体化发展,发展烯烃、轻烃等,形成万华化学、鲁清石化、裕龙石化等代表性地方企业,成为聚乙烯主要供应地。至2023年底,装置如期释放,山东省聚乙烯产能将达到全国产能的13.03%,位居全国第一。随着山东资源供应增加,势必挤占区域内其他份额。2024~2025年将处于扩能高峰期,但产能释放较前几年计划时间滞后,2024年部分项目,如华锦阿美石油、塔河炼化及多套石化企业二期装置延期至2025年。

2022年我国LDPE需求量在572.75万吨,较2021年增加0.13%。2022年,由于公共卫生事件的影响,终端订单指数不佳,导致原料需求整体偏弱,国内LDPE新增产量有限,进口量减少,某些特定的程度削弱需求带来的利空影响。2022年下半年随着管控政策调整,以及浙江石化LDPE装置产能投放,需求量出现微幅提升。

2022年我国HDPE需求小幅上涨,较2021年增长2.49%。2021年由于海外公共卫生事件的影响,海外需求及原料进口量均有所减少。另外,可降解材料代替一部分HDPE市场需求,导致2021年需求较2020年下降7.63%。2022年上半年,虽然国内公共卫生事件依旧对需求端造成了较大影响,但下半年开始,国家对企业的扶持致使HDPE需求小幅增加。

2018~2022年我国LLDPE需求持续增长。但受近两年公共卫生事件的影响,从2020年开始,我国LLDPE需求增速有所减缓。2022年我国LLDPE需求1538.94万吨,较2021年增加1.85%。

据海关数据,2018~2022年我国聚乙烯年均进口量在1595.28万吨。2022年,我国聚乙烯进口量1346.58万吨,较2021年同期减少7.68%。2022年初,受原油价格高企及公共卫生事件影响,下游需求恢复没有到达预期,国内聚乙烯价格走跌,各品种套利空间存在限制,且随着美元走强,进口利润缩减,国外货源流入我国意愿减弱,进口量始终处于较低水平。而后,随着我们国家公共卫生事件政策调整,市场对下游需求恢复预期向好,国内聚乙烯价格逐步上涨,且由于国外需求疲软,外盘价格稳中偏弱调整,内外盘价差逐渐缩减,部分品种套利窗口打开,进口递盘量稍有增加,但整体增加幅度有限,仍不及2021年进口水平。

据海关数据,2018~2022年我国聚乙烯年均出口量在35.35万吨。2022年,我国聚乙烯出口量在72.21万吨,较2021年同期涨幅41.71%。2022年上半年,运输受阻等问题造成下游需求疲软,生产仓库存储上的压力较大,资源消化缓慢。叠加国际原油高位、人民币汇率上涨等因素,外盘价格较高,国内处于价格洼地,2022年上半年内外盘持续倒挂,因而有更多企业考虑出口,国内贸易商出口业务较2021年明显增加。

2023年中国聚乙烯供应增速要略高于需求增速,故整体供应依旧对市场形成压力。分品种来看,国内投产压力大多分布在在HDPE及LLDPE装置,对LDPE造成的压力相对有限。进口端来看,一方面,随着人民币贬值,套利空间缩减;另一方面,高成本下海外装置存在降负荷情况,整体供应缩减。2023年进口量预计在1326万吨左右,较2022年进口量变化不大。2023年聚乙烯主要的供应压力来源于国内供应的增加。从需求看,高端包装膜、高端农膜或有增量,对LLDPE及LDPE需求有所支撑。HDPE行业亮点不多,维持刚需为主。预计2023年LDPE价格趋势要好于HDPE和LLDPE,LDPE价格的范围或在9000~11800元/吨,HDPE价格的范围或在7800~9200元/吨,LLDPE价格的范围在7500~8900元/吨。

从国内供应来看,2023年我国LDPE无新增产能投放,供应压力相对不大。从需求看,高端包装膜、高端农膜的LDPE下游需求一般集中于三、四季度,预计2023年我国LDPE市场行情报价高点出现在三季度。

2023年国内聚乙烯投产压力大多分布在在HDPE及全密度装置,新增的广东石化、海南炼化、山东劲海化工均涉及HDPE装置,其产能释放在2023年一季度。另外,2023年涉及山东裕龙石化的投产,不过投产计划在11月,不排除推迟的可能,产能释放量有限。随着新增产能释放,国内HDPE通用料竞争加剧。从进口端看,HDPE部分高端料及专用料,在质量及用途方面仍具有相对优势。在需求方面,HDPE下游需求广泛,也较为切合日常生活需求,但行业亮点不多,维持刚需为主。综合看来,HDPE下游维持刚需为主,新增需求放量较难,而供应逐年递增,预计2023年我国HDPE价格将不及2022年。

国内供应方面,我国LLDPE供应压力增大。2023年一季度新增的广东石化、海南炼化均涉及LLDPE装置。另外,近年来随着聚乙烯生产原料更加多元化,聚乙烯产品地方生产企业扩能迅速,生产企业的竞争压力变大,利润的透明度提高,LLDPE的价格竞争也愈加激烈。从进口端看,一方面,部分国外生产企业在原料方面仍具有成本优势;另一方面,LLDPE部分进口高端料,在质量及用途方面仍具有相对优势,因此对国内市场的冲击仍在。从需求看,LLDPE主要下游领域在农膜及包装膜方面,二季度相对处于需求淡季,LLDPE市场行情报价在二季度压力相对较大。预计2023年我国LLDPE价格整体低于2022年。

2023年到2027年仍处于国内聚乙烯行业产能集中投放期,未来5年,国内聚乙烯规划项目众多,据不完全统计,新增产能超过2100万吨。到2027年,预计国内聚乙烯总产能将会超过5300万吨。受资金、环保、政策等因素影响,能否顺利建成开工存在比较大的不确定性,但激烈竞争不可避免。随着国内产能持续增加,进口依存度逐步减少,预计到2027年聚乙烯进口依存度将下降为25%左右。从国内整体行业来看,通用料占比较大,市场供应充足,供应增速大于需求增速,资源竞争压力增大,价格回归成本定价法则,围绕成本线上下波动成为市场主旋律。(文字由天津石化经营计划部 阎津生 提供)

上一篇:2022年中国高密度聚乙烯产能、产量、表观需求量、进出口及价格趋势分析

下一篇:2015-20年中国聚乙烯(PE)行业深度分析与趋势预测分析报告

相关新闻

- 飞碟牌奥驰V3国六41米厢式运送车2023-09-22

- 什么是系统门窗?和普通断桥铝门窗的区别在哪?2023-09-24

- 舒适自动档 福田奥铃玉兔国六冷藏车评测之综测篇2023-09-24

- 专家谈体育馆屋顶堆放珍珠岩致坍塌:此类材料存放应避免受潮2023-09-28

- 震怒!黑龙江体育馆坍塌致死10人网友:珍珠岩能压塔房屋?如何追究背后的根源和法律责任?2023-09-29

- 断桥铝窗户厚度是多少怎么选购断桥铝门窗2023-10-12

- 断桥铝门窗一般多厚2023-10-12

- 断桥铝厚度一般是多少2023-10-12

相关产品